Yieldene fortsetter oppover, men toppen er i sikte

I Malling tror vi på å levere kvalitetsinnhold som ikke bare informerer, men også inspirerer til refleksjon og diskusjon innenfor eiendomsbransjen. Derfor benytter vi oss av erfarne eksterne journalister, i tillegg til våre interne eksperter, til å produsere informativt, engasjerende og relevant innhold for deg som er interessert i eiendom. Vårt mål er å gi deg innsikt og perspektiver som hjelper deg i dine beslutninger.

Vår siste investorundersøkelse indikerer en oppgang i gjennomsnittlige yielder for næringseiendom i Stor-Oslo-området. Respondentene indikerer videre yieldoppgang neste 12 måneder. Utsiktene for enkelte segmenter har sluttet å stige, og det kan kanskje bety at toppen på yieldnivået er i sikte. I så fall kan kanskje dette indikere at usikkerheten i markedet avtar noe.

Høydepunkter fra undersøkelsen for Q4:

- Undersøkelsen for Q4 2022 ble gjennomført i uke 1 og 2 i 2023 (etter kvartalsslutt).

- Samtlige gjennomsnitt av yieldestimatene fortsetter oppover i Q4.

- Prime yield for kontor ett år ut er uendret fra forrige gang, og kan kanskje indikere at vi snart ser yieldtoppen.

- Mer avventende holdning blant investorene enn vi normalt har sett siste årene.

- Euforien i logistikk ser ut til å ha svekket seg noe relativ til andre segmenter.

- Usikkerheten (les standardavviket) er fortsatt høyt sammenlignet med historiske verdier.

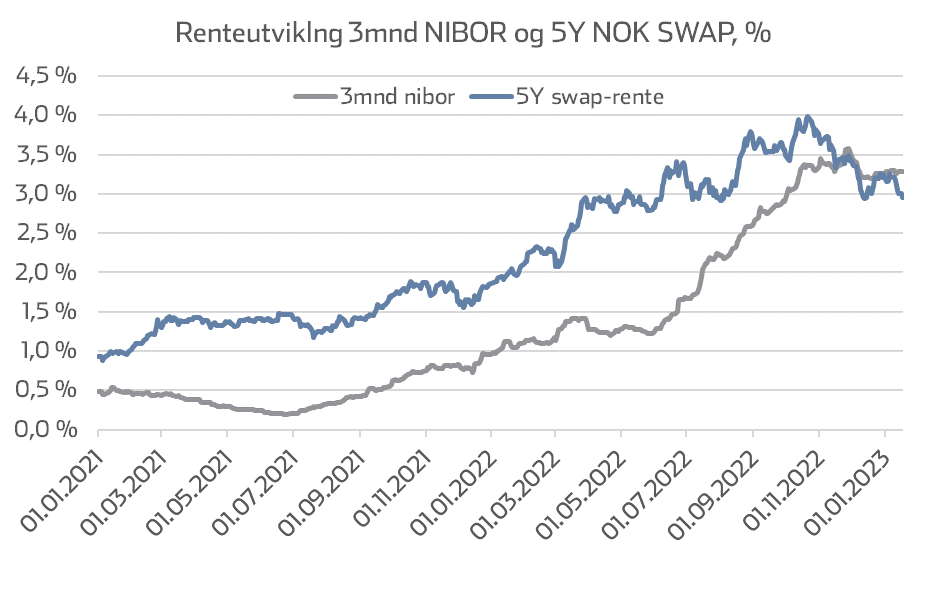

Fallende lange renter kan bedre markedet i 2023

5-års swaprente toppet ut på nesten 4 % i oktober 2022, men har etter det falt med mer enn 100 bps. frem til midten av januar 2023. Fallende 12-måneders KPI endring i Norge og ellers i verden antas å være en viktig årsak. Dette har selvsagt mye å si for eiendomsmarkedet, og hvilke yielder kjøpere kan «regne hjem». Enn så lenge virker det imidlertid som at markedet legger mindre vekt på risiko for resesjon i vurderingen av rentefall på lange renter, selv om vi observerer at risikomarginen mellom prime kontoryield og normal eiendom ser ut til å øke noe. Vi venter også at inflasjonen kan overraske de første månedene i 2023, og vi kan dermed ikke avskrive risikoen for flere rentehevninger enn det som er signalisert fra Norges Bank i PPR 4/22. I så fall vil det kunne bremse markedet videre. Får man derimot kontroll på inflasjonen og den kommer ned som ventet, så ligger mye til rette for at markedet raskt henter seg inn i takt med avtagende rentefrykt.

Kontor fremstår som vinneren

I Q4-resulatene ser vi at logistikkyieldene øker med 30-40 bps sammenlignet med forrige kvartal, som er mer enn handel (5-10 bps) og kontor (15-25 bps). Her vil selvsagt det absolutte nivået har mye å si, men det er interessant at prime handel nå er priset skarpere enn prime logistikk. Yieldene ventes å øke videre gjennom det neste året, opp 15-25 bps, hvor prime kontor er der det ventes minst yieldoppgang. Prime logistikk og prime og normal handel ventes å stige med 25 bps. For logistikk ser vi også at andelen som ønsker å vekte seg opp har gått ned til 49 %, som er det laveste nivået vi har målt siden Q2 2020. Lavere etterspørsel etter logistikk kan være et tegn på noe svakere tro på utsiktene i dette segmentet, i det minste sammenlignet med den euforien vi har sett i logistikk over de siste årene, og som har drevet yieldene nedover. Vi merker også en økt standardavvik i svarene på logistikkyieldene som antyder at investorene har bitt mer splittet i synet på segmentet. Det betyr også at utviklingen i logistikk er noe mer usikker enn tidligere. Til forskjell har usikkerheten for prime kontor gått noe ned, fra 25 bps i Q3 til 21 bps i Q4 mens prime logistikk har økt fra 35 til 38 bps. Logsitikksegmentet har nok også blitt ekstra hardt rammet av høye energipriser, ettersom forholdet mellom oppvarmingskostnad og leie er vesentlig høyere enn for eks. kontor. Vårt inntrykk er at forskjellene innen logistikk har blitt større som følge av økt fokus på kvalitet og energieffektivitet. Kontor ser fortsatt ut til å være de mest etterspurte segmentet, hvor 64 % svarer at de vil vekte seg opp neste 12 mnd. Det er også interessant at kjøpelysten på hotell har svekket seg markant fra Q3, ned fra 38 % til 13 % i Q4.

Lysaker ser ut til å være en (relativ) vinner

Blant kontorområdene er det verdt å nevne Lysaker som fremstår som et område investorene har troen på relativ til de andre segmentene og risikoklassene. Her er snittyielden kun 15 bps høyere enn Q3, og yieldoppgangen ett år ut er justert ned til 4,85 % fra 4,90 %. Forventning til yieldoppgang for prime handel er også justert noe ned sammenlignet med Q3. Justeringen av troen på Lysaker som kontorområde er lett å forklare med aktiviteten og prisene i leiemarkedet man har se siste tiden, samt leietakersammensetningen i randsone vest som må sies å være spesielt vektet mot energibransjen.

Realleievekst over 5 % i andre halvår 2022 gir positivt sentiment for kontor

Selv om mange hadde forventet god leieprisvekst i 2022 og et aktivt marked, så er det likevel bra at leiemarkedet leverer til forventingene. Iht. tall fra Arealstatistikk for hele andre halvår (tilgjengelig nå fra 16. januar), var kontorleieprisene i Oslo som helhet 12 % høyere sammenlignet med andre halvår 2021. Dersom vi sammenligner KPI-veksten i samme periode (halvårssnitt/halvårssnitt), så vi ser vi at denne endte på 6,7 %. Med andre ord har siste året gitt oss 5,3 % realleievekst. Selv om vi her snakker markedsleier, så vil dette, kombinert med KPI-justering på løpende leier på 6,5 %- 7,5 % (okt.-nov.) gi betydelig vekst i leiestrømmen for kontoreiendommer i 2022 sammenlignet med 2023 og utligner 25 - 30 bps yieldoppgang alene. At flere kontorområder med stort utbyggingspotensial har for lave leier til å forsvare nye prosjekter gir et positivt sentiment for videre leievekst, særlig når arealledigheten fortsetter å være meget lav.

Flere investorer på gjerdet

Resultatene for ønsket eksponering generelt mot næringseiendom neste 12 måneder for Q4 2022 viser fortsatt kjøpelyst med 58 % som ønsker å være nettokjøper (reduksjon fra 80 % forrige kvartal, og vesentlig svakere enn toppen på 100 % i Q3 2021). Andelen som ønsker nøytral eksponering de neste 12 måneder er høyere enn forrige kvartal, opp fra 18 % til 33 % dette kvartalet. Vår opplevelse fra meglersiden er at kjøpere gjerne forventer prisavslag eller en pris som med dagens finansieringskostnad kan forsvares. Da må gjerne prisene noe ned for å nå avkastningskravene, og vi tror flere kjøpere har innsett at de må vent litt lengre enn de trodde i Q3. Denne forventingen om prisjustering må således fortsatt tas med i betraktning av andelene. Dersom rentene fortsetter på dagens nivåer, som er betydelig ned over siste par måneder, med tilhørende videre ventet yieldoppgang, kan det bli flere kjøpere og selgere som da kan møtes mht. pris. Andelen selgere er også opp til 9 % i Q4 sammenlignet med 2 % i Q3.

Prime kontoreiendom har nå falt ca. 8-10 % fra toppen

Dersom vi ser på prime kontoreiendom isolert, så har altså yielden økt fra 3,20 % på slutten av 2021, til 3,90 % nå. Det innebærer 70 bps opp, eller ca. 18 % verdifall nominelt fra yieldoppgang. Over samme tid har markedsleieprisene steget anslagsvis ca. 12 %, noe som begrenser nedgangen til ca. 8 %, gitt at definisjonen antar et bygg utleid på dagens markedsleie. I realiteten vil eventuell økning i markedsleie slå inn som økte leieforventninger ved neste reforhandling til markedsvilkår, noe som kan øke verdinedgangen noe (fordi man ikke får leieveksten med en gang). Med utsikter til videre 15 bps yieldoppgang, så tror vi denne økningen vil bli utjevnet av videre leievekst for topp kontorlokaler sentralt i Oslo også inn i 2023, selv om denne leieveksten ventes svakere enn det vi har sett i 2022.

Les hele undersøkelsen her:

LES OGSÅ; Hvor skal markedet nå?

|

|

Analysesjef Haakon Ødegaard og transaksjonsrådgiver Anders Malling har studert resultatene i siste investorundersøkelse og ser tegn til at markedet kan bedre seg inn i 2023 ettersom rentenedgang og gradvis yieldoppgang gjør det lettere for kjøpere og selgere å møtes.

LES OGSÅ VEILEDEREN OM VERDIFULLE ANALYSER OG VERDIVURDERINGER FOR NÆRINGSEIENDOM

Analyseavdelingen i Eiendomshuset Malling & Co har laget en veileder til verdifulle analyser og verdivurderinger for næringseiendom.

E-boken er delt opp i tre hoveddeler som presenterer ulike former for analyse og verdivurdering. Guiden er skrevet på en lettfattelig måte slik at det er enkelt å vite hva man bør undersøke utfra ulike problemstillinger, for eksempel:

- Hvordan finne riktig leiepris?

- Hvordan finne og vinne nye leietakere?

- Hvordan analyser kan hjelpe investorer med å identifisere investeringsobjekter.

- Hvordan analyser kan hjelpe leietakere som søker nye lokaler.

- Hvordan eiendom verdivurderes og hvilke gevinster dette gir.

Motta rapporter og informasjon direkte i din e-post

Siste artikler

ARKIV

- februar 2026 (3)

- januar 2026 (5)

- desember 2025 (3)

- november 2025 (4)

- oktober 2025 (4)

- september 2025 (5)

- august 2025 (2)

- juli 2025 (3)

- juni 2025 (4)

- mai 2025 (2)

- april 2025 (6)

- mars 2025 (8)

- februar 2025 (5)

- januar 2025 (6)

- november 2024 (4)

- oktober 2024 (7)

- september 2024 (5)

- august 2024 (3)

- juli 2024 (3)

- juni 2024 (3)

- mai 2024 (4)

- april 2024 (3)

- mars 2024 (5)

- februar 2024 (5)

- januar 2024 (6)

- desember 2023 (3)

- november 2023 (6)

- oktober 2023 (5)

- september 2023 (1)

- august 2023 (4)

- juli 2023 (5)

- juni 2023 (4)

- mai 2023 (5)

- april 2023 (3)

- mars 2023 (3)

- februar 2023 (3)

- januar 2023 (5)

- desember 2022 (2)

- november 2022 (3)

- oktober 2022 (11)

- september 2022 (2)

- august 2022 (5)

- juli 2022 (4)

- juni 2022 (4)

- mai 2022 (1)

- april 2022 (5)

- mars 2022 (5)

- februar 2022 (3)

- januar 2022 (5)

- desember 2021 (2)

- november 2021 (5)

- oktober 2021 (3)

- september 2021 (3)

- august 2021 (2)

- juli 2021 (1)

- juni 2021 (8)

- mai 2021 (2)

- april 2021 (1)

- mars 2021 (5)

- februar 2021 (4)

- januar 2021 (7)

- desember 2020 (5)

- november 2020 (4)

- oktober 2020 (5)

- september 2020 (4)

- august 2020 (3)

- juli 2020 (4)

- juni 2020 (5)

- mai 2020 (5)

- april 2020 (4)

- mars 2020 (7)

- februar 2020 (3)

- januar 2020 (4)

- desember 2019 (4)

- november 2019 (4)

- oktober 2019 (4)

- september 2019 (4)

- august 2019 (4)

- juli 2019 (6)

- juni 2019 (6)

- mai 2019 (5)

- april 2019 (5)

- mars 2019 (3)

- februar 2019 (4)

- januar 2019 (6)

- november 2018 (6)

- oktober 2018 (4)

- september 2018 (5)

- august 2018 (1)

- juli 2018 (1)

- juni 2018 (4)

- mai 2018 (5)

- april 2018 (6)

- mars 2018 (1)

- februar 2018 (2)

- januar 2018 (4)

- desember 2017 (5)

- november 2017 (5)

- oktober 2017 (3)

- september 2017 (3)

- august 2017 (2)

- juli 2017 (1)

- juni 2017 (1)

- mai 2017 (6)

- april 2017 (5)

- mars 2017 (5)

- februar 2017 (2)

- januar 2017 (8)

- november 2016 (2)

- september 2016 (2)

- august 2016 (1)

- april 2016 (2)

- januar 2016 (1)

- november 2015 (2)

- september 2015 (2)

- august 2015 (1)

- juni 2015 (3)

- mai 2015 (1)

- april 2015 (1)

- mars 2015 (1)

- februar 2015 (2)

- januar 2015 (1)

- november 2014 (2)

- november 2013 (2)

- oktober 2013 (2)

- august 2013 (1)

- juli 2013 (1)

- juni 2013 (2)

- desember 2012 (1)

- november 2012 (1)

- september 2012 (1)

- juni 2012 (1)

- mai 2012 (1)

- desember 2011 (1)

- september 2011 (2)

- august 2011 (2)

- mars 2011 (1)

- desember 2010 (1)

- november 2010 (2)

- oktober 2010 (1)

- desember 2009 (1)

- november 2009 (1)

- mars 2009 (4)

- januar 2009 (1)

- desember 2008 (1)

- mai 2008 (1)

- desember 2007 (2)

- november 2007 (1)

- september 2007 (1)

- juli 2007 (1)

- mai 2007 (1)

- april 2007 (1)

- november 2006 (1)

- oktober 2006 (1)

- september 2006 (1)

- juni 2006 (1)

- april 2006 (1)

- februar 2006 (1)

- februar 2005 (1)