Coworking, kontorhotell og fleksibilitet - tid for konsolidering

Haakon er leder for analyse og verdivurdering i Malling & Co, og har jobbet i Malling med analyse av næringseiendom siden 2010. Han har en mastergrad innen Industriell økonomi og teknologiledelse fra NTNU i Trondheim, og har senere fullført en Executive MBA i finans ved NHH

Med en voldsom vekst siste årene, så er det betimelig å vurdere hvor mye markedet for fleksible kontorløsninger (FK) kan vokse videre. Basert på analysene vi har gjort, bør det være rom for videre vekst, men antagelig i et noe roligere tempo fremover.

Det vi vet er at veksten globalt har vært kraftig subsidiert av nye aktører som ønsker å vokse raskt, og vi vet fortsatt ikke om de vil få nok kunder den dagen de må begynne å ta seg nok betalt til å få bærekraftige marginer.

WeWork har vært den største vekstdriveren i dette markedet internasjonalt, og med deres siste mislykkede IPO og signaler om kraftig kursendring, tyder mye på at 2020 vil bli et roligere år for veksten i FK-markedet globalt.

For Oslo sin del tror vi at veksten vil fortsette i et roligere tempo, men vi er samtidig klare på at belegget må opp, og at aktørene må lykkes i å overbevise sine kunder om at deres tjenester er lønnsomme for dem over tid. Enn så lenge ser det ut til at de små kontorleietakerne under 10-20 ansatte vil vurdere kontorhotell som den mest attraktive løsningen for å dekke deres behov. I tillegg kan også større bedrifter med behov for å tilby spredte og varierte muligheter for kontorarbeid, i enten innland eller utland, være et mulig vekstmarked. Uansett tror vi at veksten krever satsning og målrettet strategi fra FK-aktører, kombinert med at gårdeiere må få tilliten til aktørene som solide leietakere over tid. Med alle disse vurderingene samlet, tror vi på avtagende vekst fremover, og muligens også en periode med konsolideringer i bransjen over de neste årene.

Forrige artikkel skapte stort engasjement

Før sommeren skrev vi en Kapitalartikkel om fleksible kontorarealer med betegnelsen «Kostbar fleksibilitet». Artikkelen ble også gjengitt på vår blogg. Artikkelen var en analytisk tilnærming til den økende trenden med kontoroperatører som tilbyr kontorløsninger på korte, oppsigelige og skalerbare kontrakter etter brukernes løpende kontorbehov, betegnet som fleksible kontorløsninger. Vi viste da til våre kostnadsmessige vurderinger av denne strukturen i hele verdikjeden, og at leietakerne må være villig til å betale for fleksibiliteten. Artikkelen skapte stort engasjement blant leserne. Det har derfor vært naturlig å lage en oppfølger med ytterligere vinklinger på denne delen av markedet. Det skjer utrolig mye i dette markedet om dagen, og dette har trigget noen nye og interessante analyser.

Les: Kostbar fleksibilitet, skrevet av analysesjef Haakon Ødegaard

Forvirrende begreper og konsepter

Først noen begrepsavklaringer: Begrepet Coworking som gjerne benyttes for dette segmentet i Norge, er egentlig, iht. definisjonen, et noe misvisende begrep på det fysiske arealet som skal leies ut. Wikipedia har følgende definisjon:

«Coworking is the situation in which several workers from different companies share an office space, allowing cost savings and convenience through the use of common infrastructure, such as equipment, utilities, and receptionist and custodial services.“

Definisjonen over nevner altså situasjonen, fremfor bygget, og kan således eksistere uavhengig av et særskilt tilrettelagt areal eller tjeneste for akkurat dette. Vår samarbeidspartner Savills bruker gjerne begrepet «Flexible Offices» for denne typen leiestruktur, og dette inkluderer det som kan omtales som «Serviced Offices» eller WaaS (Worplace as a Service), avhengig av hvilke egenskaper man vil fremheve. På norsk er kontorhotell et mer innarbeidet begrep før Coworking kom inn som «det nye», men kontorhotell tilbyr ikke nødvendigvis samme fleksibilitet. På norsk velger vi å oversette til «Fleksible kontorløsninger», forkortet «FK» i denne artikkelen, som en passende definisjon for hele dette markedet. Konseptet er i det store og det hele fremutleie satt i system, gjerne med litt lengre tidshorisont og oppsigelser enn tradisjonell hotellvirksomhet.

Dette er faktisk ikke et nytt konsept

Trenden innen denne type tilbud er egentlig ikke noe nytt. Regus (nå en del av IWG-group), som ble startet av Mark Dixon har historie tilbake til 1989. I 2003 måtte imidlertid den amerikanske delen av Regus søke om konkursbeskyttelse etter kapittel 11 blant annet som følge av dot.com-nedturen, men ble reddet etter en restrukturering. Historien til Regus er interessant sett opp mot diskusjonen rundt hvor bærekraftig veksten i dette segmentet er.

I det siste halve året har det vært særlig fokus på veksten i dette markedet og nye aktører som har kommet til Oslo. En av de mest omtalte og sterkest voksende selskapene innen dette segmentet, WeWork, annonserte gjennom sommermånedene tre nye lokasjoner i Oslo. Samtidig har WeWork også blitt hyppig omtalt i både internasjonale og nasjonale medier i forbindelse med deres planlagte børsnotering. Den har ikke gått helt etter planen, og er nå trukket. Den sterke veksten i FK-markedet har blant annet vært drevet av WeWorks aggressive vekstmål over de siste årene, samt at et stadig fokus på entreprenørskap og nyskapning har drevet frem et behov for areal som er tilpasset selskaper i en oppstartsfase. Dette er også synlig i det norske markedet hvor flere konsepter, som blant annet Mesh og StartupLab, er tilrettelagt for små oppstartsselskaper. Det har også vært vekst i de mer tradisjonelle kontorhotellkonseptene som Regus, House of Business og Thon Flex. De fleste aktørene i denne bransjen forsøker å ha et eget konsept som er tilpasset en spesiell målgruppe, men som alle er basert på den samme grunnleggende forretningsmodellen og en fleksibel leiemodell.

Oslo ligger langt bak andre markeder

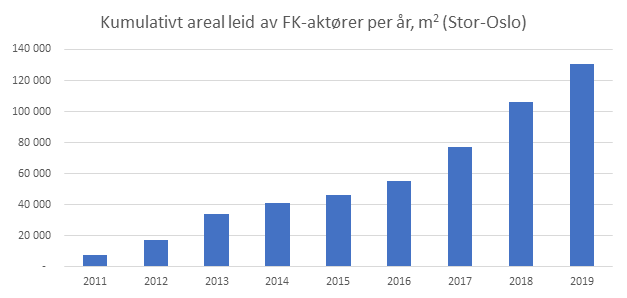

Per i dag utgjør FK omtrent 140 000 m2 med kontorareal i Oslo, Asker og Bærum. Det betyr omtrent halvannen prosent av det totale kontormarkedet, og andelen har doblet seg siden 2016. Det har med andre ord vært en bra vekst her i Norge også. Til sammenligning utgjør FK-aktører i underkant av 8 % av det totale markedet i sentrale London, og her har også veksten vært formidabel. De siste to årene har de stått for mellom 14 – 18 % av den totale mengden signerte kontorareal i byen. Det er definitivt en betydelig andel av etterspørselen. I sentrale Oslo (innenfor ring 2) har estimerer vi tilsvarende tall til 5-7 % i 2017 og 2018. Så langt i 2019 har utgjort ca. 12 % av signeringsvolumene, godt hjulpet av WeWorks etableringer som utgjør omtrent halvparten målt i kvadratmeter. Mye tyder imidlertid nå på at WeWorks vekstplaner bremses kraftig fremover.

*Technopolis er ikke med. Right Size Office har ikke oppgitt areal og er derfor ikke med i tellingen. 2019 er per September.

Vekst i underliggende kontorleiemarked kan utfordre lønnsomheten på lang sikt

Situasjonen i kontorleiemarkedet i London og de andre europeiske storbyene er omtrent som i Oslo, med synkende arealledighet og økende leiepriser. Sånn sett har FK-aktørene hatt mulighet til å signere leieavtaler i et stigende marked over flere år. Dermed har de kunnet øke sine marginer i forhold til underliggende leie som betales til gårdeier. Når det er sagt, har ikke nødvendigvis alle hentet ut høyere priser og marginer. Aktører som WeWork har hatt en formidabel vekst over de siste årene, noe som ikke har kommet gratis. Det er gitt betydelige rabatter og fritak til nye medlemmer i oppstart av nye sentre, og dette har skapt et prispress mot sluttbruker. Dog har vi ikke sett like kraftige tendenser til dette i det norske markedet, selv om konkurransen også her er betydelig. Vi ser også på offentlig tilgjengelige regnskapstall at få av sentrene tjener penger i Oslo. Vekst og manglende belegg er antagelig mye av grunnen.

Leiemodellene med gårdeierne er forskjellige, men de fleste har en vanlig leiekontrakt med gårdeier. Normalt har FK-aktørene opsjon til forlengelser på markedsvilkår i avtalen med gårdeier. Når den underliggende leien med gårdeieren er lavere enn markedsleien, er det rimelig å forvente at leienivået og dermed kostnadene for FK-aktørene vil øke på sikt. Dette setter større krav til den underliggende forretningsmodellen i konseptet for å vurdere lønnsom drift med sunne marginer over tid. Det er lite sannsynlig at FK-aktørene over tid vil klare å spekulere i leiemarkedet med positivt resultat, selv om det kan argumenteres for at kontorleiene i sentrale Oslo har steget mer enn konsumprisene siden 2008.

Les: Kontoreiendom i Oslo vil lede verdiveksten

Forretningsmodellen er sårbar

Forretningsmodellen til FK-aktørene er omdiskutert, men samtlige baserer seg på å låne inn langt (lange leiekontrakter) og låne ut kort. Dette gjør at marginene på det solgte produktet må være høy for å gi tilstrekkelig dekning i dårlige tider der medlemsmassen som leier av FK-aktørene kan minke raskt ettersom deres leieavtaler kan sies opp etter typisk tre måneder. Dette gjør modellen sårbar for konjunkturer. De månedlige medlemskostnadene skal ikke bare dekke underliggende kostander, men også kostander til drift, strukturledighet og en fornuftig margin for operatøren. I nedgangstider kan dermed både belegg og prisene falle, noe som betyr at vi burde sett svært høye marginer i et godt marked som nå. Med den sterke veksten de siste årene har dette økt konkurransen i segmentet og marginene har derfor vært utfordrende for mange aktører til tross for et godt kontormarked.

Den underliggende risikoen i FK-aktørenes forretningsmodell, godt hjulpet av dataene i WeWorks IPO-prospekt, har allerede gjort banker og finansinstitusjoner mer skeptiske til dette markedet. Finansmarkedets økende skepsis er ingen fordel for hverken aktørene selv som gjerne skal finansiere videre vekst, og ei heller for gårdeiere som kanskje vil se dyrere lån i bygg med FK-aktør som viktigste leietaker. Med slike påslag i finansmarkedet vil også leien gårdeieren skal ha for å leie ut og tilpasse eiendommen til en FK-aktør være høyere enn for en normalt kredittverdig leietaker, med mindre det stilles gode garantier. Dette vil bidra til ytterligere marginpress på FK-aktørene og svekke deres forretningsmodell. De fleste organiserer også hvert senter som egne juridiske enheter som kan slåes konkurs dersom driften ikke er lønnsom. Alle disse momentene gjør at markedet ser risikoen fremover tross villighet til å signere lange leieavtaler med gårdeierne. Vår oppfatning er at finansmarkedet har blitt mer opptatt av denne risikoen enn gårdeierne, men det er i ferd med å endre seg. Dette tror vi kommer til å snu mye av veksten i markedet mot konsolidering i årene fremover, også i Oslo.

Arealledigheten er høyere enn det generelle markedet

Basert på vår kartlegging av alle aktørene i markedet, og vår database over annonsert areal på finn.no, har vi kunnet følge hvor mye areal som er annonsert blant FK-aktørene. Per Q3 2019 ligger det omtrent 15 000 kvm tilgjengelig til leie annonsert på finn.no, noe som tilsvarer ca. 12 % ledighet, sammenlignet med 5,5 % for snittet av kontorområdene i Oslo. Det annonserte arealet blant FK-aktørene er ikke nødvendigvis lik totalarealet som er ledig fordi mange legger ut mer generelle annonser som får kundene til å ta kontakt for å avklare behov og muligheter. Ifølge våre bransjekollegaer i Union, som har fått detaljerte beleggsoversikter blant FK-aktørene, så viser denne et snittbelegg på 63 % av det totale antallet plasser/medlemmer (altså 37 % ledighet). Ledigheten kan være litt utfordrende å måle helt korrekt fordi det selges ulike medlemskap og tilganger. Likevel mener vi den høye ledigheten er en indikasjon på at forretningsmodellen må tåle høyere snittledighet over tid sammenlignet med tradisjonelle leieforhold. Begrunnelsen for hvorfor det må være slik er diskutert mer inngående i forrige bloggartikkel «kostbar fleksibilitet».

Deres kunder er primært mindre selskaper

Fremt til nå har det vært temmelig klart at kundene til FK-aktørene har vært enkeltpersonsforetak, mindre selskaper og noen middelsstore selskaper (10-25 ansatte) i vekst med stadig endrede behov. Basert på vår egen kartlegging av alle aktørene innen dette segmentet, samt en matching av bedrifter som har forretningsadresse som matcher FK-aktørenes, ser vi at det primært er selskaper under 10 ansatte, og gjerne mellom 1-3 personer. Vi har også sett fra vår adressekartlegging av større selskaper som leier hos FK-aktør og er registrert med over 10 ansatte, gjerne er av en type der ikke alle har behov for kontorplass. Det kan eksempelvis være snekkerfirmaer, transportfirmaer eller andre selskaper som har behov for noen få kontorplasser til støttefunksjoner, men hvis underliggende virksomhet ikke har er slikt behov. Andre undersøkelser viser også at FK primært er hensiktsmessig for mindre leietakere. Vi har eksempler på leietakere som har startet som små selskaper hos FK-aktører og som etter hvert har vokst seg store nok til at et tradisjonelt kontorleieforhold har vært å foretrekke. Våre undersøkelser viser at snittkunden til FK-aktørene har 3-4 ansatte, hvorav ikke nødvendigvis alle jobber på kontor, og dette understreker attraktiviteten primært er blant de små kontorleietakerne

Fleksibilitet er viktig, men det har en pris

For mange bedrifter er fleksibilitet forlokkende. Å kontinuerlig kunne justere sitt areal og dermed kostnadene etter behov er jo noe enhver finansdirektør vil være tiltrukket av. Dog er det selvsagt slik at denne fleksibiliteten koster. Høyere finanskostnad med FK-aktør som motpart, høyere strukturell ledighet som følge av korte oppsigelsestider og fordyrende mellomledd mellom arealets bruker og gårdeier, peker alle mot at fleksibiliteten har en pris. For store leietakere vil det i mange tilfeller være et alternativ å leie litt mer areal enn man trenger inn under en normal kontrakt for å skaffe seg tilsvarende fleksibilitet. Også praktiske forhold rundt umiddelbar tilgang, utforming av arealene, adgangskontroll og sikkerhet er bare noen utfordringer og ytterligere kostnader i regnestykket. Alt dette kan være argumentere mot at større selskaper heller vil leie ekstraareal hos en FK-aktør fremfor å utvide sitt eget leieareal med høyde for fremtidig vekst.

For de aller minste leietakerne er kanskje fleksibiliteten mer verdt, og for dem er også tilleggstjenestene av stor verdi med muligheter for å bruke mindre dyrebar tid på administrasjon. Fleksibiliteten har også en pris i from av mindre forutsigbarhet for leietakeren med tanke på pris. I tillegg er produktet som leies mer standardisert enn et tradisjonelt kontorareal med muligheter for individuell tilpasning. Dette kan også for mange være en stor opplevd kostnad.

Markedspotensialet er der blant de små

Dersom vi antar at hovedgrunnlaget for FK er mindre selskaper med 1-9 ansatte, så vil dette iht. bedriftsregisteret på virksomheter i Oslo utgjøre totalt 74 000 ansatte. Men det er langt fra alle som jobber med kontorrelatert virksomhet. Ved å matche deres forretningsadresse med alle kontorbygg i vårt eiendomsregister basert på Matrikkelen, så finner vi igjen ca. 29 500 ansatte på kontoradresser. For å justere for at en del av disse ansatte ikke nødvendigvis jobber med kontorarbeid, til tross for at de er registrert på et kontor, så kan vi anta at 80 % av disse trenger en kontorplass. Det er antagelig for mange, men vi bruker dette som et utgangspunkt for beregning av potensialet. Nesten alle FK-konseptene har en aktiv tilnærming til arealeffektivitet, og vi antar derfor at de kan klare seg med 15 m2 BTA per medlem. Da vil totalmarkedet kunne estimeres omtrent slik: 29 500 * 0,8 * 15 = 354 000 kvm. Dette er gitt at absolutt alle disse småselskapene ønsker denne typen leieforhold. Et mer edruelig anslag for et maksimalt markedspotensial ligger derfor antagelig lavere, og ca. 300 000 m2 anser vi som et fornuftig øvre tak for denne delen av segmentet. Samtidig må vi justere opp fordi disse aktørene kan forvente forholdsvis høy løpende ledighet på antatte 20 % (80 % belegningsgrad i snitt over tid). Da snakker vi et totalmarked på 375 000 m2, mer enn det dobbelte av dagens volum. Dog skal det være sagt at forutsetningene over, da særlig andelen som er mulig å få over på denne typen leieforhold, er fremoverlent. Vi ser vanligvis at flere av de små leietakerne som er stabile i størrelse ofte ønsker noen av fordelen som følger av tradisjonelt leieforhold med mer forutsigbarhet på fremtidig leiekostnad og større muligheter for tilpasning av eget areal og identitet i lokalene. Og ettersom mange av de mulige leietakerne allerede sitter i løpende leieforhold, må veksten tas over tid i tråd med utløpet av deres ordinære leiekontrakter.

Basert på beregningene over og dagens marked, så er det altså et teoretisk potensial for å vokse videre. Potensialet kan likevel argumenteres å være enda større dersom disse aktørene lykkes med å tiltrekke seg flere av de store leietakerne, slik enkelte nå har begynt å satse på. Flere har sett at vekstpotensialet er betydelig større dersom deres modell kan gi merverdi for store leietakere over tid. Hvorvidt det er mulig å være attraktiv for store leietakere gjenstår å se, men både WeWork og IWG har allerede fått fotfeste hos noen store leietakere i ulike formater, og nye symbioseløsninger testes ut. Flere bedrifter ser i det minste verdien av å ha en FK-aktør innunder samme tak, som kan administrere fellesarealer og fremleie av kontorplasser som ikke brukes, men som bedriften ønsker å ha tilgang til i perioder. FK-aktørenes konsepter vil da kunne bidra til bedre samarbeid og fellesskap mellom store og små bedrifter slik det forutsettes i begrepet Coworking.

Selv om vi ser en økning i interessen for slike modeller, er det også en del praktiske og økonomiske problemstillinger som det gjenstår å se om modellene er gode nok til å løse over tid. Slike utfordringer kan være alt fra sikkerhet- og adgangsstyring i arealene, tid for fristilling av arealer ved behov (prioritering av behov mellom de små og de store leietakerne), og prisingen slikt areal skal ha ved uregelmessige behov fra den store leietakeren. I tillegg kommer ytterligere praktiske utfordringer og ønske om egne tilpasninger samt profilering av bygg og fellesarealer. Slik konseptene er skrudd sammen i dag er disse langt fra passende for alle. Etter vårt syn er det derfor fortsatt uvisst om disse modellene vil fungere over tid mot de store leietakerne, til tross for at enkelte aktører satser sterkt på store kunder og allerede til dels har lykkes internasjonalt. Mye vil imidlertid skje i nærmeste fremtid på denne fronten.

Les: Derfor gjennomfører vi transaksjonsundersøkelsen

Økt konkurranse, også fra tradisjonelle gårdeiere

Iht. vår kartlegging er det p.t. over 30 konsepter i markedet for FK i Oslo, og enkelte av disse er gårdeieres egne konsepter. Gårdeiere kan også i økende grad konkurrere med FK-aktører ved å tilby mer servicetjenester og fellesfunksjoner inn i sine kontorbygg, uten at nødvendigvis leiestrukturen blir mer fleksibel. Vi ser også blant gårdeiere at det kan tilbys mer fleksibilitet til å endre areal lenger ut i leieforholdet mot en eventuell kostnad. Dette kan gi tilstrekkelig fleksibilitet til en lavere kostnad for leietaker, uten å strekke seg helt mot FK-aktørenes standard 3 mnd. oppsigelige kontrakt.

Til tross for at IWG og WeWork er de største internasjonalt, så forteller antallet aktører i både det norske og det internasjonale markedet at barrierene for å etablere seg er forholdsvis lave. Det er nok også årsaken til at rask vekst har vært en strategi for å kunne dra nytte av potensielle nettverkseffekter når man er stor nok. Det gjenstår å se er hvor store disse nettverkseffektene er, og hvor mye verdi de har over lengre sikt. For eksempel IWG (med blant annet konseptene Regus og Spaces), som er verdens største aktør med nesten 3 300 lokasjoner i 110 land, har selvsagt en markedsposisjon som det ikke er lett å skaffe seg for en ny aktør, og dimensjonen fleksibilitet og internasjonal tilstedeværelse er selvsagt en stor fordel for kunder som har en arbeidsstokk i mange forskjellige land med varierende behov over tid. For mange av de norske kontorleietakerne vil imidlertid disse dimensjonene ikke være et behov det er stor betalingsvillighet for. Store selskaper som jobber internasjonalt og variert vil kunne tiltrekkes av slike muligheter til å få tilgang til kontorplass rundt omkring i nesten hele verden på en enkel måte. Spørsmålet er bare hvor store volumer vi snakker om, særlig for det norske markedet.

Les: Alle vil ha logistikkeiendom, skrevet av senior analytiker Herman Ness

Pendlerbyer er mulige vekstområde for FK

I flere analyser av kontormarkedet vi har gjort for byer og tettsteder rundt Oslo, ser vi at stedene som oftest «lekker» arbeidskraft til Oslo. Ifølge SSBs pendlerstatistikk for 2018, pendler 37 % av Oslos sysselsatte fra andre kommuner i Norge, og det er omtrent 3 ganger så mange som pendler inn til Oslo som ut av Oslo. Samtidig vet vi fra vår WhatWorkersWant-undersøkelse, (spørreundersøkelser blant kontorarbeidstakere i Europa og Norge, se også vår markedsrapport fra sommer 2019), at folk helst ikke vil ha lang reisetid til jobb, noe som også er temmelig åpenbart. Undersøkelsen viser faktisk at reisetid er omtrent like viktig som de menneskene man jobber sammen med når ansatte vurderer jobbytte.

Dersom man ser på eksempelvis Drammen, så er det en by der flere av de store kontorarbeidsgiverne i Oslo har opprettet lokalkontorer, og de fleste av disse er i vekst. Når slike store arbeidsgivere oppretter lokalkontorer, som i tillegg er en togtur unna hovedkontoret i Oslo, så gir det mulighet for å utnytte eksisterende infrastruktur i begge retninger. Man kan også redusere det totale transportbehovet, til glede for enkeltpersoner og samfunnet som helhet. FK-aktørene kan tilby større bedrifter med mange pendlere i arbeidsstokken å jobbe mer lokalt, og behovet for plasser på lokalkontorene kan reduseres eller økes etter behov og hvor arbeidsstokken bor. Bedriftene kan dermed få lettere tak i dyktige medarbeidere uavhengig av bosted. I ytterste konsekvens kan økt bruk av sentrale satellittbyer til Oslo dempe veksten i både kontorleieprisene og boligprisene i hovedstaden.

De fleste vil kanskje tenke at denne muligheten allerede eksisterer for disse store kontorleietakerne, men i praksis er denne muligheten ikke like attraktiv for bedriftene fordi behovet er usikkert, små arealer ofte er av dårligere kvalitet, arealbehovet kan variere mye basert på arbeidsstokkens bosted og variasjon over tid, og det er tidkrevende å administrere mange leieforhold. I tillegg er det vanskeligere for disse bedriftene å tilby arbeidstakerne et sosialt fellesskap og høy grad av servicetilbud i små lokaler. På slike lokasjoner har FK-aktørene en mulighet til å tilby stor verdi for bedriftene, de ansatte og samfunnet som helhet. I tillegg kan de bidra til å signere store nok leieavtaler for å trigge nye og attraktive kontorbygg sentralt i satellittbyene. Slik kan arbeidstakerne og bedriftene få nye og moderne kontorlokaler på høyde med hovedkontorene som finnes i Oslo. For Drammen sin del ser vi allerede at enkelte aktører har oppdaget denne muligheten.

Klikk her for å se alle våre markedsrapporter og kommentarer til markedet for næringseiendom.

Klikk her for å komme til vårt digitale kunnskaps-bibliotek.

Her finner du e-bøker om ulike temaer innen næringseiendom

Motta rapporter og informasjon direkte i din e-post

Siste artikler

ARKIV

- februar 2026 (3)

- januar 2026 (5)

- desember 2025 (3)

- november 2025 (4)

- oktober 2025 (4)

- september 2025 (5)

- august 2025 (2)

- juli 2025 (3)

- juni 2025 (4)

- mai 2025 (2)

- april 2025 (6)

- mars 2025 (8)

- februar 2025 (5)

- januar 2025 (6)

- november 2024 (4)

- oktober 2024 (7)

- september 2024 (5)

- august 2024 (3)

- juli 2024 (3)

- juni 2024 (3)

- mai 2024 (4)

- april 2024 (3)

- mars 2024 (5)

- februar 2024 (5)

- januar 2024 (6)

- desember 2023 (3)

- november 2023 (6)

- oktober 2023 (5)

- september 2023 (1)

- august 2023 (4)

- juli 2023 (5)

- juni 2023 (4)

- mai 2023 (5)

- april 2023 (3)

- mars 2023 (3)

- februar 2023 (3)

- januar 2023 (5)

- desember 2022 (2)

- november 2022 (3)

- oktober 2022 (11)

- september 2022 (2)

- august 2022 (5)

- juli 2022 (4)

- juni 2022 (4)

- mai 2022 (1)

- april 2022 (5)

- mars 2022 (5)

- februar 2022 (3)

- januar 2022 (5)

- desember 2021 (2)

- november 2021 (5)

- oktober 2021 (3)

- september 2021 (3)

- august 2021 (2)

- juli 2021 (1)

- juni 2021 (8)

- mai 2021 (2)

- april 2021 (1)

- mars 2021 (5)

- februar 2021 (4)

- januar 2021 (7)

- desember 2020 (5)

- november 2020 (4)

- oktober 2020 (5)

- september 2020 (4)

- august 2020 (3)

- juli 2020 (4)

- juni 2020 (5)

- mai 2020 (5)

- april 2020 (4)

- mars 2020 (7)

- februar 2020 (3)

- januar 2020 (4)

- desember 2019 (4)

- november 2019 (4)

- oktober 2019 (4)

- september 2019 (4)

- august 2019 (4)

- juli 2019 (6)

- juni 2019 (6)

- mai 2019 (5)

- april 2019 (5)

- mars 2019 (3)

- februar 2019 (4)

- januar 2019 (6)

- november 2018 (6)

- oktober 2018 (4)

- september 2018 (5)

- august 2018 (1)

- juli 2018 (1)

- juni 2018 (4)

- mai 2018 (5)

- april 2018 (6)

- mars 2018 (1)

- februar 2018 (2)

- januar 2018 (4)

- desember 2017 (5)

- november 2017 (5)

- oktober 2017 (3)

- september 2017 (3)

- august 2017 (2)

- juli 2017 (1)

- juni 2017 (1)

- mai 2017 (6)

- april 2017 (5)

- mars 2017 (5)

- februar 2017 (2)

- januar 2017 (8)

- november 2016 (2)

- september 2016 (2)

- august 2016 (1)

- april 2016 (2)

- januar 2016 (1)

- november 2015 (2)

- september 2015 (2)

- august 2015 (1)

- juni 2015 (3)

- mai 2015 (1)

- april 2015 (1)

- mars 2015 (1)

- februar 2015 (2)

- januar 2015 (1)

- november 2014 (2)

- november 2013 (2)

- oktober 2013 (2)

- august 2013 (1)

- juli 2013 (1)

- juni 2013 (2)

- desember 2012 (1)

- november 2012 (1)

- september 2012 (1)

- juni 2012 (1)

- mai 2012 (1)

- desember 2011 (1)

- september 2011 (2)

- august 2011 (2)

- mars 2011 (1)

- desember 2010 (1)

- november 2010 (2)

- oktober 2010 (1)

- desember 2009 (1)

- november 2009 (1)

- mars 2009 (4)

- januar 2009 (1)

- desember 2008 (1)

- mai 2008 (1)

- desember 2007 (2)

- november 2007 (1)

- september 2007 (1)

- juli 2007 (1)

- mai 2007 (1)

- april 2007 (1)

- november 2006 (1)

- oktober 2006 (1)

- september 2006 (1)

- juni 2006 (1)

- april 2006 (1)

- februar 2006 (1)

- februar 2005 (1)